2018/04/15

事業の業績自体は横ばいでも資金繰り改善を図る方法はないのか?この方法を考える際の基本思考については、こちら!で書きました。これを踏まえて、事業の中心にある ” 取引先からモノを仕入れる場面 ” で出来る資金繰り改善の具体的な手法について書いてみます。

仕入の場面で出来る具体的な改善の手法

仕入の場面では、基本思考の「払う資金はできるだけ遅く後で、1円でも少なくする方法を考えること」を念頭において探っていきます。 これら検討してみるべき手法です。

1.初めての取引先と仕入代金の支払時期の交渉をする際は、シビアにできるかぎり遅くする

とくに新規の取引先と買掛金の支払時期について取り決めをする際、ここは勝負所と割り切って鬼になりましょう。仕入の金額をシビアに交渉するのと同じくらい、いやそれ以上に支払時期は事業の資金繰りに重要な影響を持っています。

「うちの会社は末締めの翌々月払いです!」と言い切ることでサイトを長くすることができることが往々にあります。又、「末締め」を「末到着締め」として会社に月末までに請求書が届かなかったら支払いは更に次の月に回るとしている会社もあります。

とにかく、支払時期は交渉するというスタンスが大切です。 交渉ツールとして、手付金・前渡金などの仕組みも利用できます。

既存の取引先と支払時期の変更交渉をする際には、1点気をつけることがあります。それはこちらの資金繰りが厳しい状態なのでは?と不信感を植え付けるリスクです。一律に交渉するのではなく取引先の特性や事情に合わせてバランスに配慮して交渉しましょう。

2.在庫を抱えすぎない仕組みを作る

(1)在庫の回転率を管理する

商品が売れて売上金を回収するまでには、こんなサイクルを経過します。

「 100円の現金→仕入れて商品→すぐ売れずに在庫→120円で売れて売掛金→回収され120円の現金 」

このサイクル、回転が早いと100円→120円の現金にすぐに変わるので資金繰りは困りませんが、売れずに在庫である期間が長いとなかなか現金に変わらず資金繰りが悪化します。

まずは、この在庫の回転率を正しく掴みましょう。今月売れた商品を仕入したのは平均何日前ですか?Excelで表を1度作りましょう。

(2)売れない在庫を把握し、早期売却を可能にする

表を作ってみると、なかなか売れない在庫が見つかります。その分資金繰りは悪化しています。原価割れして売るのは嫌だと思っていると、売る時期がなかなかきません。この考え方は悪循環に陥ります。

利益がとれずに原価以下で売ったとしても売れば現金は戻ってきます。その損失は法人税などの税金を下げてくれますし、戻ってきた現金はもう一度仕入に回すこともできます。在庫の早期売却を仕組みとして作りましょう。

アパレル業界にとってアウトレットモールはこの早期売却の仕組みとして有効に機能しています。シーズンが少しでも過ぎたら、原価以下でもアウトレットへ強制的に回します。こんな仕組みを自分の事業でも作れないか?検討してみましょう。

(3)使わない社内資産も現金買取業者へ

売れない在庫と同じように使わない社内資産も資金繰りの悪化に一役買っています。買取業者を呼んで、現金に変えましょう。

資金繰りの改善にどれほどインパクトあるか?

1.仕入代金の支払時期を遅らせた効果

では、仕入代金の支払時期を遅らせるとどれほど資金繰りが改善されるのか。具体例を見てみます。

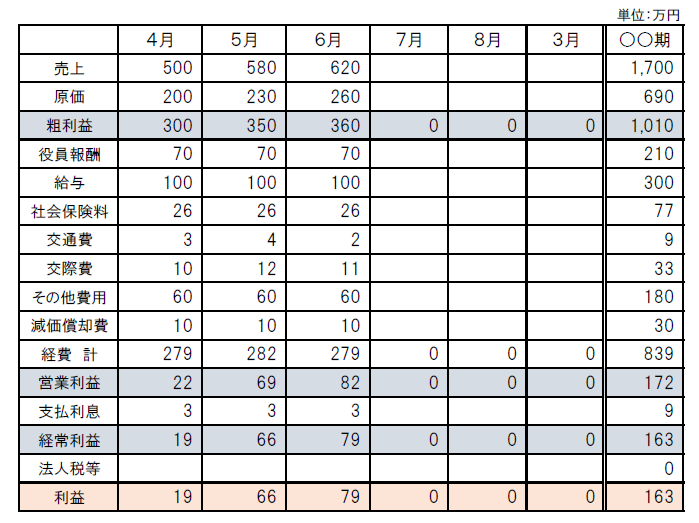

まず、当期4月からの毎月の損益がこんな会社があったとします。毎月売上が伸び、3カ月で163万円の利益となっています。

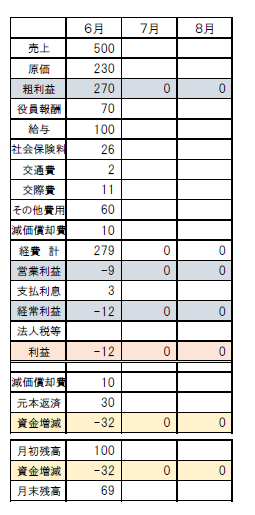

そして、取引先との契約上、売上の入金はすべて末締めの翌々月の入金で仕入原価は末締めの翌月払いで支払っています。資金繰り表を作成するとこのようになっています。最後の3行を見てください。6月1日に100万円あった預金が30日には32万円減って69万円になる計算です。

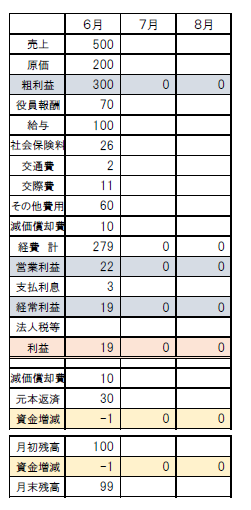

これではマズいので取引先との仕入代金の支払時期について交渉に入ります。もし仮に支払時期が翌月から翌々月にと、ひと月先送りできたとするとこうなります。

最後の3行を見てください。資金繰りは▲32万円から▲1万円に改善します。このような改善の成果が予測されるのであれば、交渉するモチベーションになるではないでしょうか?

2.在庫の回転が早くなる効果

次に、以下の在庫の回転が早くなると事業に必要な資金はどう変化するか?

「 100円の現金→仕入れて商品→すぐ売れずに在庫→120円で売れて売掛金→回収され120円の現金 」

1回転に3カ月かかる場合・・・毎月120円の回収が必要とすると最低400円の現金が必要

1回転に1カ月しかかからない場合・・・ 〃 最低200円の現金が必要

とすると回転が早くなると、それだけ必要な現金が減り資金繰りが改善します。

インパクトを試算→改善の実現への目標を設定する

このように改善の手法を検討する際には、その手法が現実化したときにどれほど資金繰りが改善するのか、そのインパクトを資金繰り表で具体的に計算してみるのが大切です。

資金繰りに悩んでいる方は、改善の手法にどんなものがあるのか?それをしたらどれほど改善するのか?具体的な検討を税理士に頼んでみましょう。