2018/04/15

自宅ローンを払いながら生活している子育て世代はなかなか金銭的余裕がありません。そんなときにリフォームする必要が生じた場合に、親が負担してあげようか・・という場面が結構あります。そんな場合にどんな方法で負担してあげたらよいのかは、その方の事情で異なります。そのあたり書いてみます。

逆に、子が親名義の自宅のリフォーム代を負担するケースについては、こちら!

そのままにすると贈与税・相続税できつい負担に

例えば、息子名義の自宅が不具合があって1,000万円のリフォーム代を親が負担してあげた場合。

特に何の手続きもせずにそのままにしておくと・・

税務署がしばらくして1,000万円を負担してもらった事実に気づいた場合、贈与税177万円を払いなさいと息子に通知がきます。リフォームで床面積の変更があったりすると建物登記が必要になりますので、その登記の変更をきっかけに税務署が事実を知ることもあります。

また、税務署が気が付かず時間がながれ親が亡くなった場合に再度税金が襲ってきます。親が相続税がかかる方であった場合に、税務署が親の預金通帳を調査すると親⇒息子への1,000万円の移動を知ることになります。このケースでは税務署はこの1,000万円は親から息子への貸付金だと認定し相続税をかける場合があります。こうなると、仮に相続税率30%の方であれば300万円の相続税を息子が払うことになります。

そのままにすると、実はこんなリスクが潜んでいます。そこで、このリスクを回避するシンプルな方法として2つ考えられます。

2つの方法

1.贈与契約書を交わして翌年申告する

1つめは、このリフォーム費用1,000万円の贈与をストレートに申告する方法です。先のとおり、無申告でいると贈与税は177万円ですが、翌年正しく申告することで受けられる特典があります。それが、「住宅取得等資金の贈与税の非課税」です。詳細は、国税庁HPです。

1)住宅資金等贈与

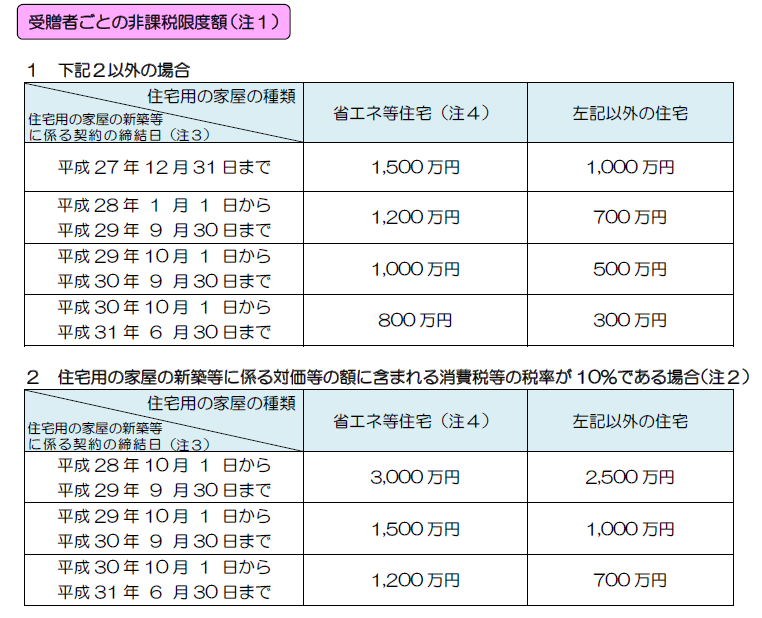

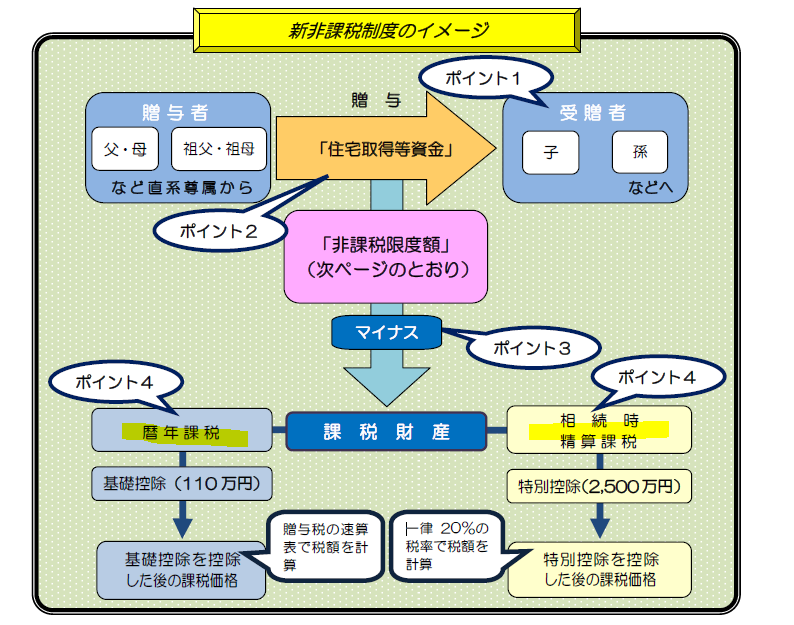

ざっくり説明すると、親から子・孫などに住宅のための贈与をすると平成27年中は最大1,500万円までは贈与税を非課税にするよ!という制度です。

この「住宅のため」には、一定のリフォームも含まれるので、これに該当すればリフォーム費用1,000万円の贈与は平成27年中だと税金がかからないで済んでしまいます。

2)非課税枠をオーバーした分は?

では、先のリフォームが平成28年3月だったらどうなるでしょうか?上の表でいくと700万円が非課税枠なので1,000万円▲700万円=300万円のオーバーが出ます。これについては、こんなチョイスがあります。「暦年贈与OR相続時精算課税」

① オーバーした300万円を通常の「暦年贈与」として処理して19万円の贈与税を払う

② オーバーした300万円に「相続時精算課税制度」を適用して贈与税は0円としてしまい相続税で払う

2.借用書を交わして少しずつ返済する

1つ目の贈与をストレートに申告するのとは異なる方法として、1,000万円は一時的に親が負担してあげるがお金の余裕が出てきたら息子は親に返してねという借用書を作成する方法です。1,000万円はあげたのではないので、贈与税はかからないという理屈です。

申告の手間もいらない・贈与税もかからないというシンプルな方法ですが、あとで税務署に貸しただけと言ってるが実態は贈与しているだろうと責められることがないように、借用書という形式と利息や元本を少しずつ返しているなどの実体を必ず整えておきましょう。ここで不足があると、先のそのままにしている場合のように多額の贈与税の負担リスクを抱えてしまいます。

ベストはどれか?相続税の試算をしたうえでチョイスする

では、贈与税の申告をする方法・借用書を書く方法どちらがベストか?前者として、オーバーする金額がある場合に暦年贈与か相続時精算課税を選択するか?どんなかんじで決めるのか。

個人ごとの具体的な事情に応じて・・となりますが、シンプルな一応の目安として相続税の試算をもとに決めることできます。

1,000万円のリフォーム代を負担してあげる親が相続税がある程度かかる人であることが分かれば、「贈与税の申告をする方法+暦年贈与」がベストのケースが多いです。相続税のかかる人については、相続時精算課税や借用書を書く方法だとあげた1,000万円に贈与税より多い相続税がかかる場合があるためです。

他方、相続税がかからない人であることが分かれば、出費だけ考えると「借用書を書く方法」がベストのケースが多くなります。ただ、親子で借用書を交わすことに違和感ある方も多いので、そのあたりとの兼ね合いで「贈与税の申告をする方法+相続時精算課税」を使う方も多いです。

というわけで、子の自宅のリフォーム代を負担してあげようと考えた際には相続税の試算を頼んで、その結果を受けて具体的な事情と合わせて、ベストな方法を検討してもらいましょう。