2018/04/15

中小企業を対象とした税制の優遇策が増えています。特に影響が大きいのは、中小企業の800万円以下の所得については、通常の25.5%よりも10%以上低い15%という税率となっている点(中小企業の軽減税率)です。この低い税率というメリットを最大限活かすため「分社化」を検討する方がいらっしゃいます。この「分社化」は、継続的に黒字となっている会社が上手に使うと毎年大きな節税が可能になります。そこで、この「分社化」のメリットと使う際の注意点など書いてみます。

分社化とは

分社化とは、1つの会社で行っている事業を、もう一つ別会社を設立した上で事業内容によって振り分けて、2社で行うことを言います。

例えば、1社で2棟のマンション(X・Y)を所有し管理事業を行っているA社があるとします。この場合に、もう1社B社を設立した上で、この2棟のうちYマンションの事業を移すことを言います。結果、A社はXマンション事業・B社はYマンション事業を行うことになります。

分社化による節税メリット

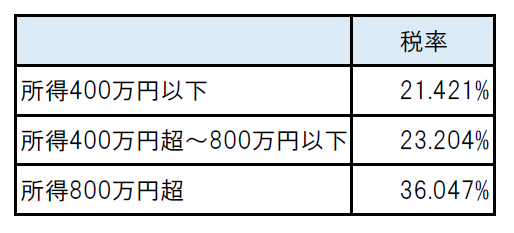

分社化による節税メリットは、中小企業の軽減税率を会社の数だけ使える点です。まずは、中小企業の800万以下の所得(=利益)にかかる税金が他と比較してどれくらい得なのか?国税や地方税も含めた税金で比べてみます。

表のように、800万円を超える金額については36%程度の税金がかかりますが、800万円以下については、21%から23%と実に15%も得なのです。

そこで、会社を分けることでこの会社ごとに与えられる800万円以下の枠を複数適用しようというのが分社化の最大メリットなのです。先ほどの具体例を計算してみます。

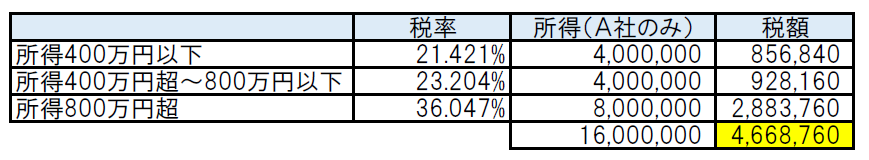

分社化をする前、A社でX・Yの2棟マンション事業を行って、所得(=利益)が毎年1,600万円出ているとします。その場合にかかる税金を先ほどの表で計算すると以下の通り、466万円になります。

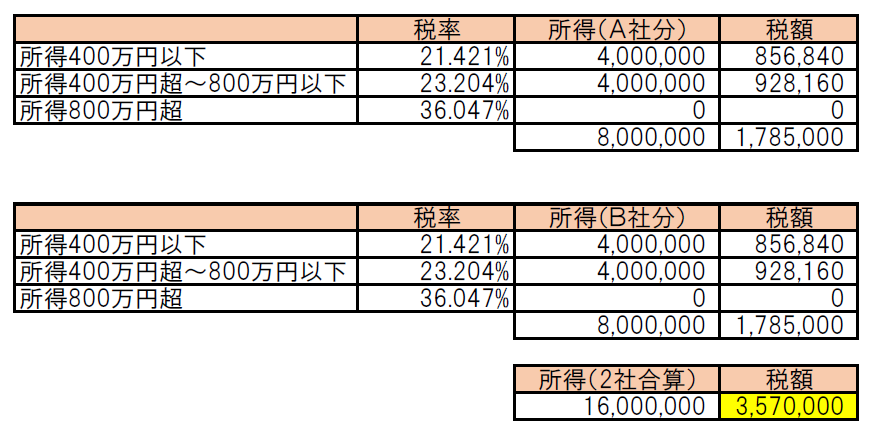

次に、分社化を実行した場合を計算します。A社はXマンション事業を行い、新しく設立したB社でYマンション事業を行うことにします。所得は、X・Yの両マンションが同じだけもうけが出ていると仮定して、1600万円を半々800万円ずつとします。すると・・

A社もB社も中小企業の軽減税率800万円以下の枠を使うことができ、各社178万円の税金となり、合計して1年間の税金は357万円となります。

分社前と後で比較すると、466万円→357万円となり、毎年109万円の節税が図られることになります。

将来を見通してメリット・デメリットを検証してもらう

分社化には、これほどの節税効果があるので検討すべきだと思いますが、他方でデメリットもあります。検討の際にご参考にしてください。

・分社化した節税効果は、継続的な利益が出ることが前提なので将来的な事業の見込みを考慮すべき

→不動産事業など将来が安定的に見込めるものはいいが、変動の激しい事業については慎重に検討する

・2社分の帳簿整理が必要であり、経理業務が肥大化することがある

→経理社員の負担増や会計事務所報酬の増額まで考慮して検討する

・分社化する際に不動産等を移転する場合などのイニシャルコストを考慮すべき

このように、分社化を検討する際には、将来的な事業の方向性や税金以外のコスト増などを見込んで計算してみる必要があります。そこで、現状ある程度利益が出ていて、将来的にも変動しないだろうという方は、一度税理士に分社化によるメリット・デメリットを総合的に考慮して検討してもらいましょう。