2018/04/15

相続税の節税を考えるうえで、小規模宅地等の特例の適用できるようにすることが大きいことはこちら!で書きました。

では、具体的に自宅の土地に「特定居住用宅地」として小規模宅地等の特例を適用するためには、どんな条件があるのか?その条件を満たすためにはどんな工夫をしたら良いのか?について書いてみます。

「特定居住用宅地」として特例が適用できるケース

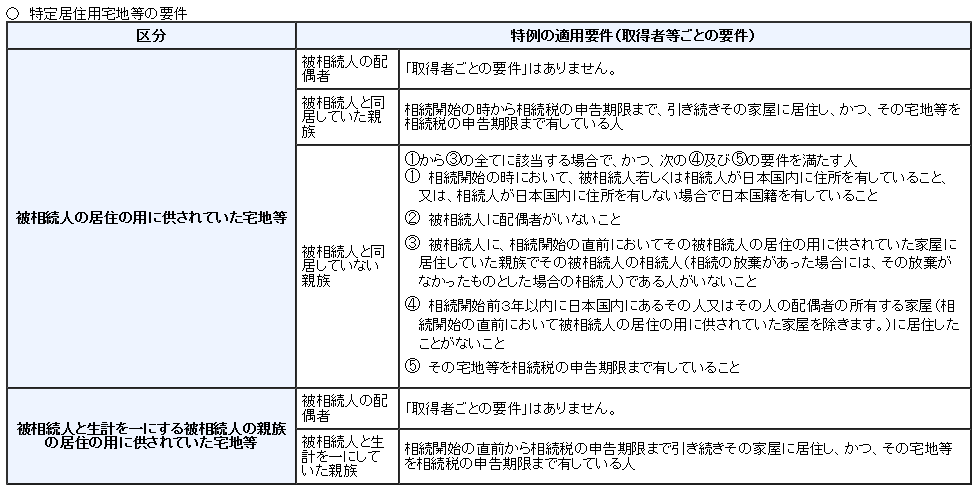

亡くなった方が生活していた自宅の土地が、特定居住用宅地として小規模宅地等の特例が適用できるためには、厳格な要件が定められています。国税庁HPにはこのように整理されています。

ちょっとややこしいので整理します。ざっくりシンプルに言うと「亡くなった方が住んでいた自宅の土地に特例が適用できる」のは、次の3パターンです。

1.その自宅に配偶者や生前に同居する子等の親族がいる場合

→ 配偶者がその自宅の土地を相続した場合【 ①パターン 】

→ 同居する子等の親族がその土地を相続した場合【 ②パターン 】

2.その自宅に配偶者や生前に同居する子等の親族がいない場合

→ 亡くなる前3年間、自分の持家に住んでいない子がその土地を相続した場合【 ③パターン 】

この3パターンに適用ケースが限定されるのは、この特例が遺族の生活の根拠である自宅を相続税の納税を理由に奪うことになることを避けようという目的だからです。この3パターンでは、この自宅の土地が遺族にとって生活の根拠として配慮すべきと推定されるのです。

2度目の相続のときに問題になる

3パターンを見てもらうと分かると思いますが、この特例は妻などの配偶者がいる場合には問題なく【 ①パターン 】で適用できます。問題になるのは2度目の相続、つまり配偶者が自宅を相続し、数年後その配偶者自身が亡くなった場合の相続のときです。

例えば、父・母・息子の3人家族、父が自宅所有し、息子は独立し別居している場合です。

・父の亡くなったときには、自宅については母が相続すれば【 ①パターン 】で特例の適用ができます。

・次に、母の亡くなったときには、息子が父の亡くなったあと母と同居しているという条件つきで【 ②のパターン 】で特例の適用ができます。

・息子が別居のままだったとすると、息子が母の亡くなる前3年間で持家に住んでいないという条件つきで【 ③のパターン 】で特例の適用ができます。

とすると、息子が独立して持家に住んでいるとなると、2度目の相続のときには特例の適用は難しいという結論になります。

こんな工夫ができる

しかし、この小規模宅地等の特例が適用できるかどうかは相続税の金額に大きな影響を持ちます。

そこで、特例の適用が可能となるようにできる限りの工夫を考えてみましょう。例えば、先の例ではこんなことが考えられます。

【 ②パターン 】にする

・息子は母と同居する

【 ③パターン 】にする

・独立する息子は持家ではなく賃貸ですましておく

・すでに持家であるなら売却して賃貸にする

・売却すると損になりそうであれば、それを誰かに賃貸する

・会社経営者であるなら持家を会社に売り、それを社宅として借りる

できることはこれだけに限りません。ただ同居しないとダメ!で終わるのではなく、家族の事情・生活の事情に合わせて可能な限り特例の適用ができる方法を検討しましょう。家族の色々な事情を税理士に相談して、それぞれのご家庭の事情に合った工夫を考えてもらいましょう。