2018/04/15

同程度の規模の土地・建物を遺産として残したにも関わらず、その遺産の生前の利用形態などによって相続税の金額が大きく異なることがあります。この違いは「小規模宅地等の特例」という相続税の大きな軽減制度を適用できたか否かにあります。

そのため、相続税の節税を考える際には、この特例を適用できるように生前から取り組むことがキーポイントになります。そのあたりを書いてみます。

小規模宅地等の特例は3種類

小規模宅地等の特例とは、相続税の計算上、亡くなった方等の自宅や事業に利用されていた土地の評価については大きな減額を認め、相続税を軽減しようというものです。これは、自宅や事業に利用していた土地に相続税をそのまま課税すると、遺族が相続税を支払うことができずに自宅を売却したり廃業に追い込まれてしまうなどの事態を避けるためです。

小規模宅地等の特例には3種類あります。

1.特定居住用宅地・・・住居として利用していた土地

2.特定事業用宅地・・・事業で利用していた土地

3.貸付事業用宅地・・・事業のうち賃貸事業に利用していた土地

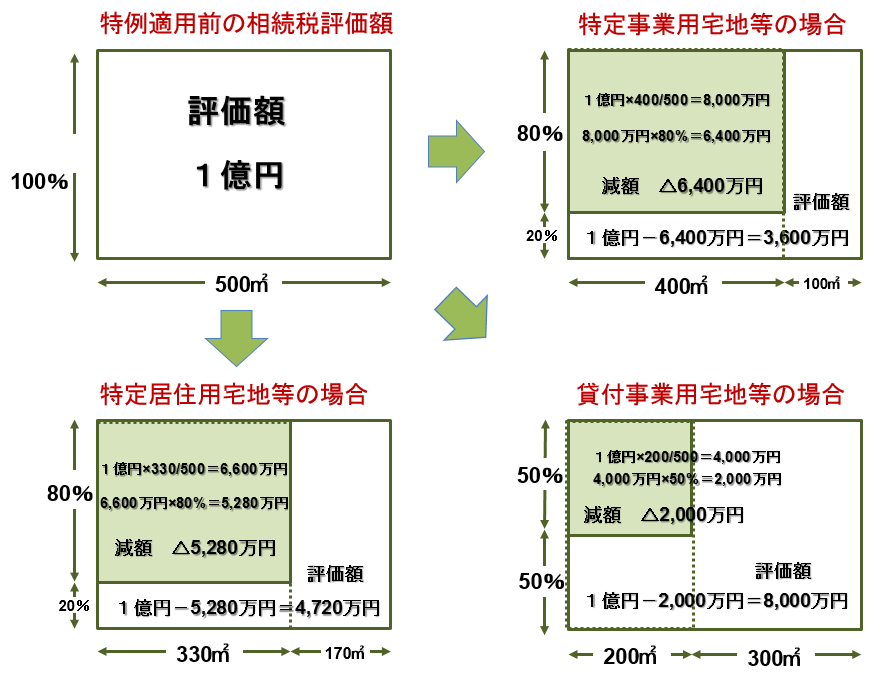

そして3種類は、以下の通り軽減されます。

1.特定居住用宅地・・・この土地の80%には相続税がかからない(330㎡まで)

2.特定事業用宅地・・・この土地の80%には相続税がかからない(400㎡まで)

3.貸付事業用宅地・・・この土地の50%には相続税がかからない(200㎡まで)

ざっくり評価額のイメージはこんな感じになります。緑の部分が相続税のかからないトコロです。

1.特定居住用宅地・・・500㎡のうち264㎡(330㎡×80%)には相続税がかからず、 評価額1億円→4,720万円の土地として相続税がかかる

2.特定事業用宅地・・・500㎡のうち320㎡(400㎡×80%)には相続税がかからず、 評価額1億円→3,600万円の土地として相続税がかかる

3.貸付事業用宅地・・・500㎡のうち100㎡(200㎡×50%)には相続税がかからず、 評価額1億円→8,000万円の土地として相続税がかかる

どれくらい相続税が違うか?

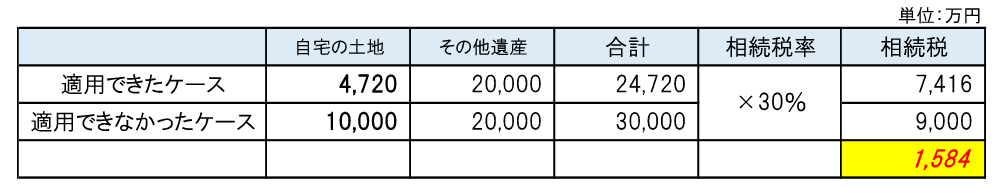

では、実際に相続税にどれくらい影響があるか?計算してみます。例えば、上記自宅の土地500㎡の他、2億円の財産が遺産としてあったとします。この場合に、特定居住用宅地として小規模宅地等の特例が適用できたケースと要件満たさず適用できなかったケースを比較してみます。

この小規模宅地等の特例が適用できたかどうかで、相続税が1,584万円もの差になります。

どうしたら適用できるかアドバイスもらう

このように税金の額に大きな影響を及ぼす特例なので、適用の要件も厳格に細かく定められています。いざ相続が起こってから特例が適用できるようにしようと工夫しても出来ることは限られます。生前に先回りして、これらの特例を有効に適用して相続税を節税できるように税理士にアドバイスをもらい取り組みましょう。

では、具体的に生前にどのようにしたら有効に適用できるか?詳細は、こちら!